Registratore Telematico: trasmissione entro 12 giorni

Con un’interrogazione a risposta immediata in Commissione Finanze della Camera, l’Agenzia delle Entrate ha chiarito che in assenza di connessione a Internet si dovrà comunque comunicare la chiusura fiscale entro 12 giorni.

La trasmissione telematica dei corrispettivi avviene automaticamente con la prima connessione utile alla rete. Fondamentale, però, rispettare la scadenza dei 12 giorni.

A stabilirlo è l’Agenzia delle Entrate: la sottosegretaria al Ministero dell’Economia e delle Finanze Maria Cecilia Guerra riporta i chiarimenti durante l’interrogazione a risposta immediata del 30 gennaio in Commissione Finanze della Camera.

A offrire lo spunto per fare luce sulla questione della memorizzazione e trasmissione telematica dei corrispettivi quando il registratore telematico è senza internet è la deputata Sandra Savino la quale, durante l’interrogazione parlamentare del 30 gennaio 2020, ha portato all’attenzione del governo la gestione dello scontrino elettronico e della chiusura di cassa nella fascia oraria critica che va dalle 22 alle 24.

Riportando i chiarimenti dell’Agenzia delle Entrate, la sottosegretaria al MEF Maria Cecilia Guerra chiarisce che l’orario di chiusura non è rilevante e ripercorre le regole da seguire nel caso di un registratore telematico senza internet.

“Dalle 3 alle 5 del mattino lo stesso sistema dell’Agenzia delle Entrate potrebbe risultare indisponibile a ricevere il file dei corrispettivi. Questa limitazione tuttavia non ha alcun effetto per l’esercente in quanto è il RT che al momento della chiusura di cassa elabora e sigilla il file da trasmette e se già collegato alla rete internet inizia a effettuare più tentativi di invio del file da quel momento fino a che il sistema dell’Agenzia delle Entrate acquisisce il file”.

Per essere in regola con la memorizzazione e trasmissione telematica dei corrispettivi non è necessario essere connessi alla rete:

“Il registratore telematico può operare la memorizzazione dei dati dei corrispettivi e la conseguente emissione del documento commerciale così come la chiusura di cassa anche offline”.

Cosa accade in questi casi?

“In questa ultima ipotesi il registratore telematico predispone in automatico il file dei corrispettivi giornalieri sigillando elettronicamente il file, garantendone quindi sicurezza e inalterabilità, e nel momento in cui l’apparecchio sarà connesso a internet provvederà automaticamente a inviare lo stesso file ai server dell’Agenzia delle Entrate”.

Quando si usa un registratore telematico senza internet non serve, successivamente, intervenire con specifici accorgimenti: tutte le operazioni necessarie alla trasmissione telematica dei corrispettivi vengono eseguite dall’apparecchio in modo automatico, senza necessità di intervento dell’esercente.

Registratore telematico senza internet senza impedimenti, ma attenzione alla scadenza dei 12 giorni

In altre parole, per lo scontrino elettronico la connessione a internet serve, ma non è fondamentale. O almeno non sempre. Bisogna fare attenzione, infatti, a rispettare in ogni caso la scadenza dei 12 giorni per l’invio dei corrispettivi telematici:

“È necessario che il file arrivi all’Agenzia delle Entrate entro 12 giorni dalla chiusura di cassa ed è importante che il RT si connetta almeno una volta ogni 12 giorni per effettuare l’invio del file”.

L’esercente o un suo delegato potranno verificare in qualsiasi momento anche sul portale dell’Agenzia delle Entrate la ricevuta dell’avvenuta trasmissione del file.

Se nell’arco dei 12 giorni il Registratore Telematico non si connette a internet è possibile, ma soprattutto necessario, procedere in un altro modo:

- effettuare il salvataggio dei file con i corrispettivi elaborato e sigillato dal registratore al momento della chiusura di cassa su memoria esterna, come ad esempio una penna USB;

- utilizzare un PC o un altro strumento con connessione internet;

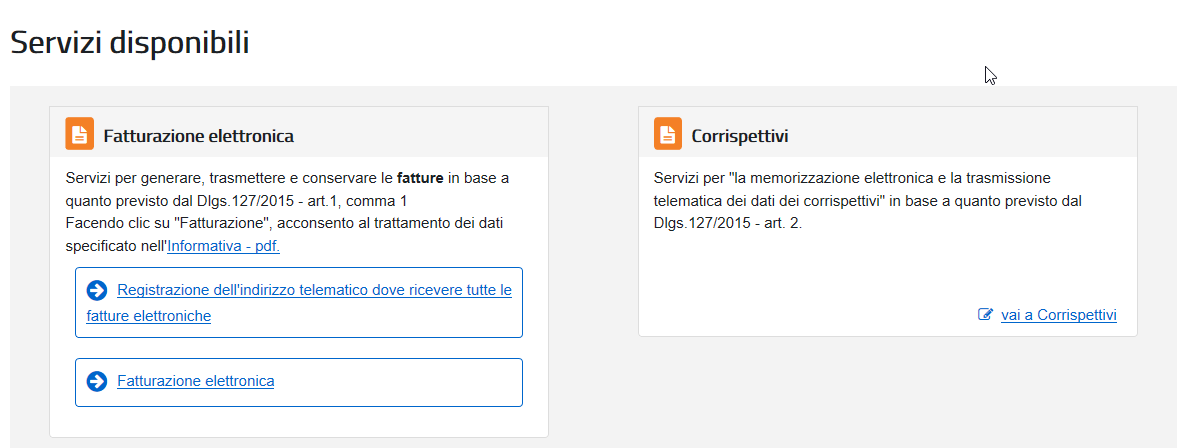

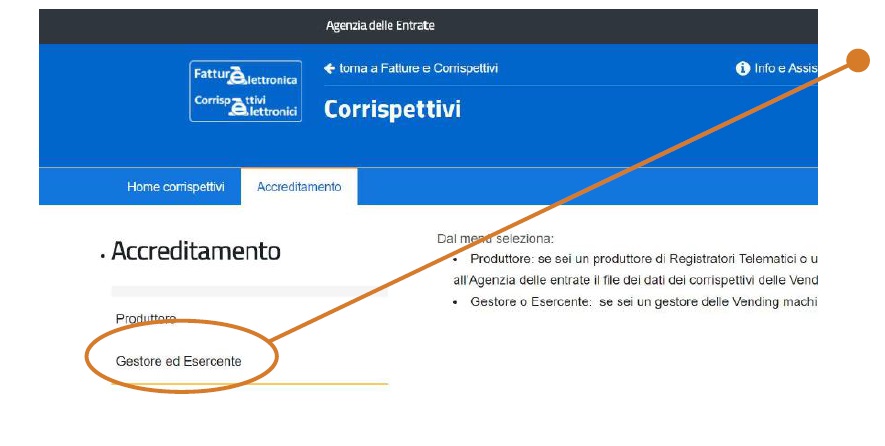

- accedere al portale Fatture e Corrispettivi;

- caricare il file sul sistema dell’Agenzia delle Entrate.

L’operazione può essere effettuata sia dall’esercente in prima persona che dal suo intermediario delegato.

Sappiamo interpretare i tuoi bisogni e tradurli in soluzioni